世界のユニコーン企業の星と言われたweworkがIPOをしようとしたのですが、失敗してアダム・ニューマンCEOが辞任を発表することになりました。このニュースで、そもそもweworkのビジネスってどうなの?そして、そこに大金を投資しているソフトバンクもどうなの?って話が出ている点についてまとめてみました。

Contents

wework(ウィーワーク)企業について

まずは、weworkの会社からですが、元々はアメリカの企業で、世界的にも有名なコワーキングスペースを提供する企業です。29ヵ国の111都市で事業展開をしており、日本にも入ってきています。

このweworkですが、どんどんと事業を拡大させながらお金集めて、更に事業を拡大してきた傾向があります。では、どういう流れで資金調達をしてきたのか解説します。

weworkの資金調達を見てみましょう。

- 2014年に5000億円の企業価値と算定され、300億円の資金調達

- 2015年に1兆円の企業価値と算定され、1000億円の資金調達

- 2016年に1.6兆円の企業価値と算定され、430億円の資金調達

- 2017年に2.0兆円の企業価値と算定され、760億円の資金調達

このように、ただのシェアオフィスの企業で完全にバブルのように企業価値が跳ねあがっています。

この2017年の頃には、ソフトバンクの投資部門の会社でソフトバンクビジョンファンドという会社がありますが、そのビジョンファンドが巨額の出資をしています。

この頃のweworkは、企業価値で言うと5兆円とも言われていて、繰り返しビジョンファンドの出資を受けて総額で110億ドル(1.1兆円)の出資をしたとされています。

この額だけを見ると、とんでもない金額ですよね。今、世間を賑わしているソフトバンクの問題というのは、この辺りが関係していることになります。

この資金調達の何が問題なのか

今回のweworkの資金調達から、何が問題されているのかというのを説明します。まずweworkは、投資家を集めて企業の価値が何百億円の価値もあるという風に算定してもらいます。この時に「上場企業」ではない「未上場企業」の場合、株価が恣意的に決められてしまう時があります。

とくにweworkの場合は、大手の不動産会社から、ビルのスペースを長期で借りて、そのスペースを小さく区切って、利用者に貸し出すというやり方で事業を展開していたのですが、株主自体がそのビルの所有者だったりするケースもありました。

企業の資産や価値を計算する方法として、幅広く使われている手法の一つでDCF法(ディスカウントキャッシュフロー)を用いて、将来利益予測をいじって企業のバリエーションを恣意的に上げていたとしたらポンジスキームと疑われても仕方がありません。

このwework場合、それらの疑念を持たせる要素として、都心の一等地にあって内装にもすごいお金も掛けているのですけれども、そこまでお金を掛けてシェアオフィス事業をしていて、どうやってお金を儲けているのっていうところが疑われているのです。

これまでは、未上場の状態だったので、そこまで企業の詳細が確認されることがなかったので、問題になることがありませんでしたが、今回、weworkがナスダックに上場を計画したところから、一連の疑いが浮上したのです。

もしも、これらの動きがシェアオフィスという事業を隠れ蓑にした企業の株価のつり上げだとしたら、これは大問題です。

最初の内は株価が上がって行く中で、セカンダリー・マーケット(投資家によって購入された証券が、さらに投資家同士で取引される流通市場)で売り抜けられていきますが、最終的には「ババ抜き」状態になって、誰かが大きな損益を食らう形になってしまうということです。

もし、そうなってしまうと完全にポンジスキーム詐欺の疑いも出てきますが、この辺りは、ハッキリしないので何とも言えません。

weworkの2018年決算状態

一連の疑念も持たれながらも、上場を果たすために、weworkが2018年の決算状態を発表するということで注目を集めました。

これまでは、一部の投資家しか見ることがなかったのですが、初めて明るみに出て、その蓋開けてみたら、結構やばいんじゃないかって言われ始めている状況です。

元々、5兆円とか言われていた事業の中身ってなんだろうって、皆が興味を持って見ると、売上げは1800億円で赤字が1900億円で、手元にキャッシュ現金は2400億円あるが1年後には枯渇する可能性が高いという状況でした。

この実態が晒された時に、果たして、この企業に5兆円の価値が本当にあるのか・・・そもそも、ソフトバンクは1.1兆円も投資をしていて大丈夫なのか?っていう形で話題にされているのです。

他の企業との比較検証

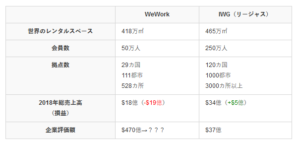

このweworkのことを検証した記事がGIZMODOに掲載されていました。Weworkのライバル会社のリージャスという日本にもある企業との比較資料です。

資料を見ると、レンタルスペースは同じ位で、会員数はweworkが50万人リージャスが250万人と5倍の会員数になります。売り上げに関しては、weworkが1800億円で赤字に対して、リージャスは3400億円位で黒字化しています。

しかし、企業評価額は、weworkが470億ドル(約5兆円)でリージャスが37億ドル(3700億円)とされて10倍以上weworkの方が高い状態です。

規模が同じで、売上げ低くて、赤字になっている企業の方が、企業価値で10倍以上の算出がされているということですね。

今後のポイント

もし、一連の流れからweworkが5兆円の価値にほど遠い企業ということが確定的になった時に、ソフトバンクが追加で資金を投入するのかどうかという所が注目されています。

1兆円も突っ込んだけど、会社が潰れてしまいましたってなったら、価値はゼロになりますからね。ここから、更に資金を突っ込んで良くなる見込みがあればいいんですけども、良くなる見込みがなければ、かなりの損失になるので引くに引けないとい感じにも受け取ることが出来ます。

恐らく、資金を突っ込んでいくのではないかと予想されるのですが、突っ込んだところで、事業成績を回復させて黒字化させ、成長させることが出来るのかどうかってところですよね。

この辺りが、今後のポイントになると思います。あと、海外のマスコミ各社から言われているのが、ソフトバンクビジョンファンドの今後にも注目が集まっています。

それは、weworkがボロボロだったけど、他の会社に投資したところは大丈夫なのか?っていうところですね。他にもweworkのような会社が混ざっているのではないのかっていう疑問が浮上しているというのです。

ソフトバンクビジョンファンドは、ソフトバンクグループが稼ぐ多くの割合を占めているので、もしも、ビジョンファンドがこけるとソフトバンク自体も大丈夫なのかっていう流れに波及して、ソフトバンク自体の株価にも影響という流れは出てきてもおかしくありません。

今回の話を簡潔にまとめると、

- 企業価値5兆円のweworkがあるよ

- そこにソフトバンクは1.1兆円投資しているよ

- 未上場だったけど、weworkが上場するよ

- 上場に向けて、企業の中身が明るみになったよ

- 決算書とか見たら化けの皮が剥がれたよ

- そもそも企業価値が5兆円もなかったよ

- 今後、ソフトバンクはどうする?

簡潔に言うと、このような流れです。

この流れを客観的に見ると「壮大なババ抜き」のようなもので、普通、投資先の会社がヤバくなった場合は、切り捨てるのですがソフトバンクは、立て直しのために追加融資を行うことを発表していました。

今回の件で、即座にソフトバンクがダメになるってことはありませんが、今後、追加融資をしても立て直しが困難になってきて、ソフトバンク本体にも影響が出て資金繰りが苦しくなっていく可能性はあるかもしれません。

新CEOに「不動産のプロ」で再建【2020年3月3日追記】

2020年2月2日にウィーワークが、2月18日付で最高経営責任者(CEO)に米不動産のプロであるサンディープ・マサラニ氏をCEOを就任させることを発表しました。

マサラニ氏は、米大手不動産会社でもCEOを行っていた経験もあり、長く不動産畑を歩んできた「不動産のプロ」と言われています。

ショッピングモールなどの商業用不動産を専門としており、ニューヨークの物件開発やリース事業も手がけてきたことあるようで、これまで培ってきた知見をWeWork再建に活かせると考えての判断だと思います。

WeWorkがネタのドラマ、Apple TV+で作られる【2020年3月3日追記】

さらに、AppleTVでWeWorkをネタにしたドラマが放送されるという話題が出ていました。『マネー・ショート(華麗なる大逆転)』でアカデミー賞を受賞したチャールズ・ランドルフ脚本で、ユニバーサル・ピクチャーズが、WeWork誕生からソフトバンクが救済に入るまでのを映画化する。

これで言うと、孫さん誰が演じるんでしょうかね・・・

個人的には関心があります。

今後もWeWorkのニュース関連については、動向に注目して追って行きたいと思います。

また、ソフトバンクグループの自社株買いの関連記事も上げていますので、気になる方はご覧ください。

コロナショックで更に危機的状況へ【2020年4月30日追記】

これまでお伝えしてきた通り、WEWORKが危機的状況で経営の立て直しが必要であることは間違いないのですが、9日にBloombergから発表されたWEWORKの最新情報が報道されていました。

ソフトバンクGを提訴、TOB取りやめで-ウィーワーク取締役2氏

シェアオフィス事業を展開する米ウィーワークの独立取締役2人は、ソフトバンクグループが株式公開買い付け(TOB)を取りやめたことは契約義務違反だとして、同社を相手取って訴訟を起こした。

2020年4月8日 Bloomberg

https://www.bloomberg.co.jp/news/articles/2020-04-07/Q8F6PJDWRGG001

WeWorkが一部物件で4月賃料支払わず、家主に救済要望

シェアオフィス事業を展開する米ウィーワークは一部の物件で4月の賃料を支払っておらず、賃料軽減や収益分配契約、他のリース条件見直しに向けて家主に接触している。同社は債務の圧縮を目指している。事情に詳しい複数の関係者が明らかにした。

2020年4月9日 Bloomberg

https://www.bloomberg.co.jp/news/articles/2020-04-08/Q8HNSTDWX2PV01

このニュースは、元々、ソフトバンクがWeworkを立て直すと言うことで、TOBをしていたのですが、それを取りやめたと言う話です。

それを契約違反だと言って、Wework側が訴訟を起こしたと言うニュースです。

コロナショックの影響で、世界的な大暴落が起こっている中、本体のソフトバンクも株価が暴落して資金繰りが怪しくなってきて、Weworkの立て直しにかまってる時ではないって感じではないでしょうか。

そのあたりを記事にしたソフトバンクグループの自社株買いについての記事なんかも前回、記載しているので気になる方は見てください。

最近、ソフトバンクの投資先が軒並み不振が続いています。

先日も、衛星電話を取り扱っているワンウェブと言う会社も競合のスペースエックスなどに押されて市場を取れなくて破綻したり、OYO(インドのホテル会社)の事業も日本進出で上手く行かずの状態だったりUberやARMも落ち込んでいます。

フォーブスの記事では、ソフトバンクビジョンファンドが投資している88社の企業の内、15社くらいは破綻に陥るだろうと言っている情報も流れていました。

こうやってみると、ソフトバンクグループ自体がどうしても投資会社なので、保有している株が落ち込んだらダイレクトにソフトバンクグループの価値に影響してしまいます。

【速報 JUST IN 】ソフトバンクグループ 赤字9000億円に拡大 赤字幅過去最大 #nhk_news https://t.co/AlUGM3alkS

— NHKニュース (@nhk_news) April 30, 2020

ソフトバンクがWeworkへの投資失敗と認める

WeWork投資は「私がばかでした」 赤字1.3兆円

SBG孫社長、巻き返しへ「用心しながら投資する」ソフトバンクグループが5月18日に発表した2020年3月期(19年4月~20年3月)の連結業績は、売上高が前年比1.5%増の6兆1851億円、営業損益が1兆3646億円の赤字(前年同期は2兆736億円の黒字)、最終損益が9616億円の赤字(同1兆4112億円の黒字)に転落した。4月に下方修正した業績予想をさらに下回る結果での着地となった。

2020年05月18日 ITmedia

https://www.itmedia.co.jp/news/articles/2005/18/news131.html

とりわけ、損失として多く目立ったのがソフトバンクビジョンファンドが投資を行なっていた投資先であるライドシェア米Uberの約5555億円と、コワーキングスペース「WeWork」への投資(約4916億円)その他の企業でも、新型コロナなどの影響から合わせて約8049億円の損失が出た発表しました。

特に、孫社長は「WeWorkへの投資を認めていて、私が見損なった」と発言しています。

ただ、ビジョンファンドが投資をした多くのユニコーン企業は、現在、コロナの影響で苦しい局面に立たされているが、そんな状況でも、今後、大きく羽ばいて“コロナの谷”の向こう岸に飛んでいく企業が生まれると信じている」と、多くの投資先から成功を収める企業が排出されることをような期待を示していました。

孫さんは、過去のネットバブルが弾けた直後や、リーマンショックと比較して、あの時が崖から体が飛び出して、今にも転げ落ちそうな状況だったとしたら、今回は、崖の下をのぞいているくらいだと語って、まだまだ立て直しは十分に可能な範囲で、業績は立て直せると意欲を見せていました。

Twitterでも情報発信しています

Twitterでは、日々、お金にまつわるニュースや時事ネタに関して情報を発信しています。情報収集のひとつにでもなるように有益な情報発信を心掛けています。この機会にフォローをよろしくお願いします。

- 時事ネタニュース解説

- お金に関わる情報配信

- 税金に関わる情報配信

- ビジネスアイデア配信

- 最新ITガジェット

コメントを残す