GAFAMの時価総額が東証2170社の時価総額を逆転したということについて解説していこうと思います。今後、GAFAMへの投資は良いのかなどについて考えてみようと思います。

GAFAM5社の時価総額は560兆円

今日の話題ですねついにGAFAMつまり Google Amazon Facebook Apple Microsoft これらを総称してGAFAMと呼んでいるのですが、この5社の時価総額が約560兆円に達して東証一部上場の全2170社の時価総額約550兆円を超えました。

この事実だけを見ると、アメリカの完全勝利という感じの通り、日本の有名企業を全部足してもこの5社に勝てないってことになります。

今から約30年前、1989年バブル期のピークには日本の土地の時価総額でアメリカを四つ買えるって言われてたんです。

以下の図表は、平成元年、当時の世界時価総額ランキング上位50社中、日本企業が32社を占めていたことを示すデータになります。

まあバブルの異常な株式市場だったわけですが、それにしても眼のくらむ思いがありますね。/平成元年、当時の世界時価総額ランキング上位50社中、日本企業が32社を占めていた(今平成30年はたった1社だ) https://t.co/fKIwIu1eEB pic.twitter.com/lbWOQIWOm2

— 佐々木俊尚 (@sasakitoshinao) August 24, 2018

たった30年で完全に立場逆転とした感じもありますが、今の若い30代40代の人達は、バブルという時代を知らずに大人になっている状況です。

世界の株式市場の現状

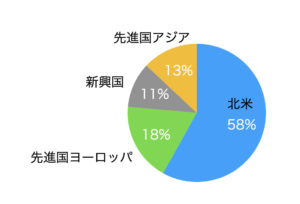

2020年3月時点で世界の株式市場の地域別シェアは、以下のような状況です。

- 北米で58.1%

- 先進国ヨーロッパ18.3%

- 新興国で10.6%

- 先進国アジアパシフィックで13.0%

ということで、圧倒的に先進国の割合が全体の約9割という構図で圧倒的に米国が強いのです。

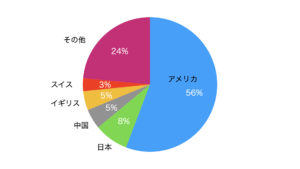

国別のシェアをグラフでみると、以下のような感じです。

これ見ただけで分かりますけど、圧倒的にアメリカですよね。

日本は世界トップレベルの経済大国ではありますが、それでもアメリカとの差は歴然で、ドイツ、カナダ、フランスなどもアメリカの足元にも及ばない状況です。

資産運用の世界では「全世界投資or米国投資」とい観点で議論がよく行われてますけど、全世界投資をしたところで約6割はアメリカになるわけです。

そういう意味でも、アメリカに投資しない選択肢は、今やありえないと状況になっています。

日本を除く先進国で上場する大・中型株で構成するインデックスで「MSCIコクサイ」指数というものがあります。

具体的には、日本を除く北米西ヨーロッパ、オセアニアなど22カ国の先進国株式を束ねた株価指数のことなんですけれども、22カ国に分散していますが、そのほとんどの7割は、米国であるという事態になっています。

これだと、もう分散と呼ぶのだろうかと感じてしまうくらいのレベルです。

株式市場っていう視点で見るのであれば、アメリカ一強状態でアメリカがコケたら世界もコケるというような感じになってきています。

2010年に米国、米国を除く先進国、新興国にそれぞれ10,000ドルずつ投資した場合、どうなったかって言うと2020年の現在でこんな感じになります。

青:全世界株式

赤:全米株式

黄:新興国株式出典:https://www.kakeyforward.com/entry/emergennt-world-us-stock

- 米国に投資していたら32,000ドルになって年利12%で運用

- 先進国に投資していたら14,000ドルで年利3.4%で運用

- 新興国に投資していたら11,000ドルになって年利1.3%で運用

こんな感じで結果だけ見ると、まさに米国で勝負ありといったところになってきます。

現状、世界の金融経済の中心地は間違いなくアメリカで、アメリカの動向を知らずして資産運用は語れない位に、米国がますます強まっている感じがします。

GAFAMに投資すべきなのか?

世界の株式市場の約6割がアメリカ、そしてこの10年で年利2桁を超える成長記録してきました。

この、2桁成長率を牽引してきたのがGAFAMです。

アメリカの成長もこのGAFAMのおかげと言っても過言ではないと思います。

この10年のGAFAMの株価は、本当に異常なくらいに上がっていました。

もし2010年2月から1万ドルを投資していたら、どうなっているのかを整理してみると、以下のような数字が見えてきます。

- Google だったら44000ドル年利15.3%

- Amazon だったら184000ドル年利32.6%

- Facebookだったら77000ドル年利32.1% (2010〜2013年)

- Appleだったら112000ドル年利26.39%

- Microsoft だったら75000ドル年利これも21%

この数字だけを見たら詐欺を疑ってもおかしくないレベルの年利になります。

たった一年というケースの場合、年利15%か30%株はそう珍しい事じゃないんですが、驚きなのは、これが10年っていう期間でのリターンであるということです。

「FIRE 最速で経済的自立を実現する方法」の著者であるグラント・サバティエ氏もGAFAMへの集中投資を行って、5年間で1億円以上の儲けを出した人として有名です。

このことからも、長期にわたり高成長記録したGAFAMは、世界中で億万長者を生み出したってことになりますが、これらは所詮、後付に過ぎないということです。

世界にはそれこそ、約53,000社の上場企業が存在すると言われているんですが、GAFAMはその中の圧倒的な存在でした。

このGAFAMの圧倒的な成長の10年間をフルに享受するには、10年前にGAFAMにピンポイントに狙いをつけ、この10年間は何があろうともガチホールドし続けるという必要があります。

簡単に予想できることではありませんが、この10年間の間にGAFAMも幾度となく、もう衰退期だと何度も言われてきたりしていました。

「もう株価がさすがに高すぎる」とか、様々な事を言われており、それでもGAFAMの株を持ち続けた人というのは、それだけ強いと思います。

2020年、現在、GAFAMの時価総額は560兆円にも達し、東証一部上場企業2170社の時価総額550兆円を超えました。

2016年、末の時点では東証一部の方が、GAFAMよりも2倍以上大きかったわけですが、たった4年弱で完全に逆転し、東証一部の企業の時価総額が横ばい状態だった裏でGAFAMは2倍3倍と成長し続けたわけです。

電気ガス水道鉄道って言ったインフラ的な産業は不景気に強いと言われていますが、GAFAMの強さはまるで世界インフラというくらいまで強くなっている状況です。

これまでは、ハイテクは暴落に弱いと言われていたわけですが、今回のコロナ騒動では全く違いました。

ウイルスという特殊な事情が影響していたとはいえ、これまでは「重厚長大」と言われるかつての花形である鉄鋼業、造船業、セメント、化学産業はどんどん存在感が薄くなっています。

GAFAMのような IT企業は、目に見えない製品やサービス、デジタル機器やパソコン、スマホなどのガジェットを「軽くて、薄くて、短くて、小さい」製品を作っている「軽薄短小」の方が、重宝されつつあるのをみると、時代の移り変わりを感じます。

このような大きな環境の変化を踏まえて、GAFAMに投資すべきなのかというと、答えは「 投資すべき」だと思います。

ただし、この5社をの個別株として保有するのではなく、インデックスファンドへの投資で手にする形が良いと思います。

その理由は、経済の進歩は永続的に維持されるという事はありえないと思います。

それはGAFAMであっても例外ではないということです。

しかし、そんな最強のGAFAMも何も課題を抱えていないわけではありません。

特にデジタル課税の問題については大きな課題として取り上げられています。

このGAFAM5社があまりにも強大になりすぎたことで、政府の監視とか規制の懸念などもあって、それらの問題が払拭できていない状況です。

そういう意味では、GAFAMに投資をするのであれば、個別株に投資するのではなく、SP500のファンドを買っておけば良いのではないかと思います。

SP500への投資なら、落ち目の企業は脱落していき、何もしなくてもメンテナンスされていくことになります。

また、この SP500を買えば、すでに約20%がGAFAMの銘柄も入っているので、SP500のファンドのオーナーというのは、GAFAMのオーナーでもあるということになります。

個人的には、インデックスファンドSP500を積み立つつ、世界中の高配当株に投資することで、高めも狙いながら安定したキャッシュフローを取りに行く感じです。

一方、日本企業の時価総額としては、以下のような状況です。

- トヨタ21兆円

- NTTドコモ約10兆円

- ソフトバンクG約9.7兆円

- キーエンス約9.5兆円

- NTT約9.5兆円

- ソニー約8.7兆円

- KDDI約7.4兆円

これだけの名だたる企業がねありますけど、7社全部たしたとしてもGAFAM1社の時価総額に満たないという力の差は歴然です。

日本企業の時価総額は、世界第2で全体の8%です。

日本には優れた会社もたくさんあるのですが、あくまでも、これまでの状況や世界規模で占める割合などを見ると、アメリカをメインに据えた投資の方が良いと思います。

では、日本に投資してるからダメなのかと言われる方もいるのですが、あくまでも長期保有で見たときの見解で、トレードで利益を出す人とかとはまた話が別だと思います。

まとめ

- 世界のトレンドを押さえて株主のポジションで利益を得よう

- GAFAM5社の時価総額が、東証一部上場企業2170社の時価総額を超えた

- 日本の IT 企業の中には世界で通用する存在感のある企業がない

- 日本が強いのは自動車産業、機械産業、国内の通信産業など

米国の大きな成長の背景には、IT 企業が時代を牽引してきたのは事実ですが、日本のIT企業には法律の問題とか、人材不足の問題とか多くの課題があり、未だに世界で通用する企業がありません。

GAFAMの製品サービスが世界経済を支える社会インフラとなりつつある現在、当然、懸念点はあるものの、GAFAMの株主というポジションは、何らかの形で取っておきたいところです。

個人的には、GAFAM個別株への直接投資じゃなくってSP 500ファンドへの投資で行い、リスクをさらに取るのであれば、QQQ(IT関連株を多く組み込んだ,値動きの激しい新興市場の大型株ETF)への投資ってといった形で、ファンドへの投資がいいかなと思います。

昔はこう言った後に、投資しようと思っても簡単に投資できない時代があったわけですから、今は、クリックひとつで簡単に投資が出来きますので、興味のある人はぜひチェックしていただきたいと思います。

最後までお読みいただきありがとうございました。