先日、日本の国内総生産(GDP)が「マイナス27.8%」という数字を叩きだし、1955年の統計作成以降で、史上最大規模の減少幅を示しました。そんな、コロナ禍の影響を受けて、銀行の融資窓口では、直近の運転資金を確保したい事業者の融資申込が殺到しています。

銀行の窓口は無くなりオンライン融資がメインになる

中小の製造業、コロナ禍で地方銀行の融資相談に殺到

しかし、込み合った銀行窓口で長時間も待つこと自体が「感染リスク」を高めてしまうことになり、「融資相談から必要書類の提出して融資実行」が完了するまでには短くても数週間かかってしまうのが現状です。

そこで、今、融資の審査プロセスを、会計ソフトとの連携で短縮化させるためのオンライン融資が、今後は伸びていくとされています。

具体的には、現在、個人向けの家計簿アプリとして、マネーフォワードが、クラウド上に保存されている会計データから、財務状況などを分析して、融資出来るのかを含めた自動審査をオンライで行う融資システムの「BizAccel(ビズアクセル)」を昨年からにリリースしています。

この時、融資審査の可否を判断する材料とされるのが「マネーフォワードのクラウド会計・確定申告」で取り扱っているユーザーが入力した会計データになります。

その事業の売上や、入出金の履歴をAIが分析して、税務申告用の財務情報をダイレクトに活用するため、審査の信頼性が高くなります。

審査の可否については保証人、担保も不要で、申込から最短3日で、30万~500万円の融資が実行される仕組みとメリットになります。

一方、デメリットとしては、マネーフォワードの子会社が貸金業者として融資を実行するため、金利が年率4.8~18.0%という、他の事業者ローンと比較して高いことがあります。

そのため、現時点では、当初想定していたよりも利用者は思いのほか少なかった様子で、新規融資の申し込み受付が2020年7月で終了しています。

今後は、これらのデメリットを解消した低金利での貸し付けを行う金融事業者も出てくると予想できます。

現在、クラウド会計システムの業界は、金融機関との連携が進んでおり、中小の事業者がメインバンクとしている地方銀行や信用金庫の口座残高や入出金データをダイレクトに取り込めるようにしています。

クラウド会計の大手freee株式会社では、全国1000件以上の金融機関(地銀、信金、農協、労金など)と連携して、預金口座の入出金データを同期できる仕組みを作っています。

さらに、ユーザー事業者がfreeeの設定画面から、銀行の融資担当者にメンバー権限を与えると、クラウドで管理している会計データを共有することができて、融資審査の時間を大幅短縮することができます。

また、財務状況を細かくチェックすることも出来るため、財務状況の良い事業者に対して、金利を優遇するなどの特典も付けやすくなります。

今後、銀行店舗では、ATMやオンラインバンキングの普及により、窓口を訪れる形は無くなっていくでしょう。

そして、会計アプリと銀行の連携は益々強化されていき、事業者向け融資の分野でも、オンライン融資の仕組みが普及していくことが予想できます。

個人を狙うオンライン貸し付けが流行る!?

コロナ禍では賃貸不動産の家賃滞納も深刻な問題になっています。

約4000件の世帯を対象に米国の調査会社が行った調べでは、新型コロナが流行しはじめてから1ヶ月後に、アパート家賃の延滞率は25%(4人に1人)となっています。

その内、およそ半分人は、家賃の一部しか払うことができずの状態で、残りの半分は全く家賃が払えるメドが立っていない状態ということのようです。

コロナ前と比べると、家賃延滞率が5倍近く上昇しており、収入が不安定な若い入居者(18~29歳)ほど、延滞率が高い傾向にあるようです。

また、今は延滞をしていなくても、失業で収入を失った場合、6ヶ月以内に家賃の支払いに困るという統計があるようで、今後、新たな延滞者が増えていくことが予測されています。

家賃延滞が増えると、家主は督促したり立ち退きを要求したりと交渉を行う負担が増すことや、トラブルになるケースも増えるなど、家賃の集金方法を検討する必要性が出てきます。

そこでアメリカでは、AIが口座の入出金を常時分析して、家賃の支払いスケジュールをカスタマイズしていくフレキシブルな家賃の支払いシステムが注目を集めています。

以下、海外調査レポートを和訳した内容です。

アメリカ人のほぼ4分の1が4月の住宅費を支払うことができていない。

家賃の支払いは、普通、月に1回というのが当たり前ですが、生活費や他のローンの支払いが重なって、給料日前には銀行の口座が空っぽになって延滞が生じてしまいます。

そんな問題を解消するためのサービスとして上げられているのが、米国の「Till」という企業が行っているサービスです。

同社のシステムは、入居者の許諾を受けた上で、銀行口座の入出金データを確認して、残高の不足が生じにくくするために、適切なスケジュールで家賃の支払い決済が行われる仕組みです。

アメリカなどは、比較的、週払いの給与体系の人も多く、週1回のタイミングで家賃決済を行っていれば、延滞率を下げることができるという仕組みです。

入居者としては、預金口座の情報や個人情報を垂れ流すことになりますが、その見返りとして、家賃決済の回数に応じて、ポイントの報酬が付与されるような仕組みがされています。

とはいえ、いくら家賃決済を週単位でおこないリスクを軽減したとしても、そもそもの仕事を失ったり、収入が激減した場合には延滞は生じてしまいます。

その場合、Tillは独自の貸し付けサービスを行っており、延滞が回避する仕組みも提供しています。

これで、入居者のクレジットスコアを下げないようにしてする利点もありますが、当然、Till側に債権が譲渡されるので、その回収する債務を負うことになります。

Tillが描いている事業としては、「家賃の貸し付け」が本業であって、賛否もありますが、コロナ禍であっても、家主サイドが確実に家賃を集金できる仕組みとして注目されています。

まとめ

今後は、フィンテック関連や不動産関連はコロナの影響から大きく業界改変が行われる可能性が高いと考えています。

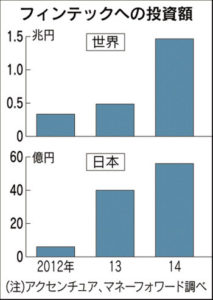

5年前からフィンテックに対しての投資額が増えてきているのを見ると、やはり投資と言うのは5年先を見据えると言うのは確かなことなのかもしれませんね。

投資の観点から事業転換のポイントがどこにあるのかを把握していけば、数年後の時価総額が大きく伸びる有望株を発掘することはできるかもしれませんね。

最後までお読みいただきありがとうございました。

コメントを残す